NEU!

Grundsteuer-Checker

Er ermöglicht es, die Grundsteuereinnahmen insgesamt und pro Einwohner sowie den jeweiligen Hebesatz der Grundsteuer B für alle Kommunen online einzusehen. Zudem können die Kommunaldaten mit den Durchschnittswerten des jeweiligen Bundeslandes bzw. Deutschlands verglichen werden.

Grundsteuer-Ärger? So helfen wir Ihnen aktuell!

Wichtige Information für unsere Mitglieder! Den ausführlichen Mustereinspruch zur Grundsteuer mit den Ergebnissen des Gutachtens von Prof. Dr. Gregor Kirchhof können Sie bei Ihren Landesverbänden anfordern.

Hinweis: Aktuell erhalten Eigentümer ihren Grundsteuerbescheid trotz rechtzeig eingelegten Einspruch. Der Einspruch entbindet nicht von der Zahlungspflicht.

Sollte es später im anhängigen Einspruchsverfahren gegenüber dem Finanzamt zu einer Änderung des Grundsteuermessbetrags kommen, dann ändert die Kommune den Grundsteuerbescheid entsprechend. Erstattungen oder Nachzahlungen werden zusammen mit einem geänderten Grundsteuerbescheid vorgenommen.

Der Bund der Steuerzahler (BdSt) und Haus & Grund unterstützen mehrere Eigentümer, die sich gegen die Bewertung ihrer Grundstücke im Rahmen der Grundsteuerreform wehren und vor das Bundesverfassungsgericht ziehen wollen. Mittlerweile wurden die ersten von uns begleiteten Klagen bei den Finanzgerichten eingereicht.

Aktuelle Aktenzeichen der Klagen:

- Finanzgericht Berlin-Brandenburg: 3 K 3142/23, BFH: II R 3/25

- Finanzgericht Rheinland-Pfalz: 4 K 1205/23

- Finanzgericht Köln: 4 K 2189/23, BFH: II R 25/24

- Finanzgericht Düsseldorf: 11 K 2310/23 Gr und 11 K 2309/23 BG; BFH: II R 22/25

- Finanzgericht Sachsen: 5 K 612/24, 5 K 613/24, 5 K 614/24 und 5 K 615/24, BFH: II R 11/25

Aktueller Stand Finanzgericht Düsseldorf: 11 K 2309/23 BG

Das Finanzgericht Düsseldorf hat die Klage abgewiesen. Das Verfahren wird beim Bundesfinanzhof in München unter dem Az. II R 22/25 geführt.

Aktueller Stand Finanzgericht Sachsen: 5 K 612/24, 5 K 613/24, 5 K 614/24 und 5 K 615/24

Das Finanzgericht Sachsen hat die Klagen abgewiesen. Verfassungsrechtliche Zweifel seien nicht gegeben. Revision wurde bereits erhoben. Das Verfahren wird beim Bundesfinanzhof in München unter dem Az. II R 11/25 geführt.

Aktueller Stand Finanzgericht Berlin-Brandenburg 3 K 3141/23

Das Finanzgericht Berlin-Brandenburg hat die Klage abgewiesen. Revision wurde bereits erhoben. Das Verfahren wird beim Bundesfinanzhof in München unter dem Az. II R 3/25 geführt.

Aktueller Stand Finanzgericht Köln 4 K 2189/23

Das Finanzgericht Köln hat im September mit seinem Urteil deutlich gemacht, dass es keine durchgreifenden verfassungsrechtlichen Bedenken gegen die neuen Bewertungsvorschriften im sogenannten Bundesmodell sieht. Die Revision wurde zugelassen und wurde fristgerecht und ohne Begründung erhoben. Die Begründung wird bis Ende Februar 2025 nachgereicht. Das Verfahren wird beim Bundesfinanzhof in München unter dem Az. II R 25/24 geführt.

Aktueller Beschluss zu weiteren Klagen:

Der Bundesfinanzhof hat die Beschwerden des Finanzamts als unbegründet zurückgewiesen (BFH-Beschlüsse vom 27.05.2024, Az. II B 78/23 und Az. II B 79/23 ). Es verbleibt somit bei der Aussetzung der Vollziehung der angefochtenen Grundsteuerwertbescheide für die Eigentümer (das klagende Ehepaar). Da diese von der Vollziehung ausgesetzt sind, müssen auch die künftig ergehenden Grundsteuerbescheide als Folgebescheide von der Vollziehung ausgesetzt werden. Die Eigentümer müssen zunächst keine neue Grundsteuer zahlen.

Der Bundesfinanzhof hat die Aussetzung der Vollziehung mit einfachrechtlichen Zweifeln an der Rechtmäßigkeit der angefochtenen Bescheide begründet. Diese Zweifel stützt er darauf, dass die Bewertungsvorschriften so verfassungskonform ausgelegt werden müssten, dass der Nachweis eines niedrigeren Verkehrswertes zugelassen werden müsse. Nur so sei die Verfassungsmäßigkeit der gesetzlichen Vorschriften zu gewährleisten. Der BFH hat ausdrücklich keine Aussage zu der Verfassungsmäßigkeit bzw. zu den verfassungsrechtlichen Zweifeln des FG getroffen. Dies war aus seiner Sicht nicht notwendig. Die Frage der Verfassungswidrigkeit der angefochtenen Bewertungsvorschriften wird somit im Hauptsacheverfahren weiterverfolgt werden müssen.

Das Hessische FG hat entschieden, dass die Neuregelung des Hessischen Grundsteuergesetzes (HGrStG) verfassungsgemäß ist. Eine Grundstückseigentümerin klagte gegen den Grundsteuermessbescheid, da sie das Gesetz für verfassungswidrig hielt. Sie bemängelte Verstöße gegen das Bestimmtheitsgebot und Art. 3 Abs. 1 GG, da die Infrastrukturkosten der Kommunen nicht berücksichtigt würden. Das FG wies die Klage ab. Das Bundesverfassungsgericht sah kein Bestimmtheitsproblem, solange die Steuergröße vorhersehbar sei. Es stellte fest, dass die Grundsteuer an das Eigentum anknüpfe und somit das Leistungsfähigkeitsprinzip nicht verletzt sei. Laut FG ist auch unbedenklich, dass das Gesetz allein auf die Grundstücks- und die Gebäudegröße abstelle. Dies spiegele die Nutzungsmöglichkeit der Infrastruktur wider. Dabei dürfe laut dem Hessischen FG der Gesetzgeber typisierend davon ausgehen, dass die Infrastruktur in größerem Umfang genutzt werden könne, je größer das Grundstück, bzw. das Gebäude sei, wohingegen das Alter eines Gebäudes keine Rolle spiele. Eine Ermittlung der Kostenstrukturen der Gemeinden sei nicht erforderlich, da die Grundsteuer kein Äquivalent für eine konkrete staatliche Leistung sei. Die Lageabstufung sei zulässig, solange Bodenrichtwerte nicht alleinige Grundlage seien. Auch Art. 47 Abs. 1 der Hessischen Landesverfassung sei nicht verletzt. Die Revision zum BFH wurde wegen grundsätzlicher Bedeutung zugelassen (Hessisches FG, Urteil v. 23.1.2025, 3 K 663/24, veröffentlicht am 20.2.2025).

Noch sind keine Verfahren beim BVerfG anhängig. Wir rechnen aber damit, dass ein Finanzgericht in unseren Musterverfahren vorlegen wird. Wann das sein wird, wissen wir nicht. Wir streben weiter eine höchstrichterliche Klärung an.

Hamburg legt Härtefallregelungen für die neue Grundsteuer fest. Die Finanzbehörde Hamburg hat den Anwendungserlass zur Grundsteuer aktualisiert und damit die Regelungen zu Härtefällen finalisiert. Ein Härtefall und damit ein (teilweiser) Erlass der Grundsteuer könnte für Wohngrundstücke beispielsweise bei Eingeschränkte Erreichbarkeit durch die Lage, sehr alten Gebäuden, Nutzungseinschränkungen/Unorganischer Aufbau und Sturmfluten in Frage kommen. Darüber hinaus kommen insbesondere für gewerbliche Immobilien weitere Erlassgründe in Frage. Im Bereich des Hamburger Hafens hat sich eine besondere Erlasskonstellation ergeben. (Finanzbehörde Hamburg, Erlass v. 17.2.2025 - FB5.G1200-2025/001-5)

Haben Sie Ihren Grundsteuerbescheid erhalten und möchten jetzt Einspruch einlegen? Dann stehen wir Ihnen mit unserer Expertise zur Seite!

Denn genau für diesen Schritt stellen wir einen Mustereinspruch zur Verfügung – umfassende Informationen dazu haben wir in unserem INFO-Service Nr. 9.

Wollen Sie regelmäßig auf dem neuesten Stand zu den Musterverfahren bleiben, dann abonnieren Sie einfach unseren kostenfreien Newsletter. Hier erfahren Sie auch alles rund um andere Steuer- sowie Haushaltsthemen.

Was ist die Grundsteuer?

Sie haben ein Informationsschreiben vom Finanzamt zur neuen Grundsteuer erhalten. Wir erklären Ihnen, worum es geht und geben Ihnen Hinweise für die Erklärung:

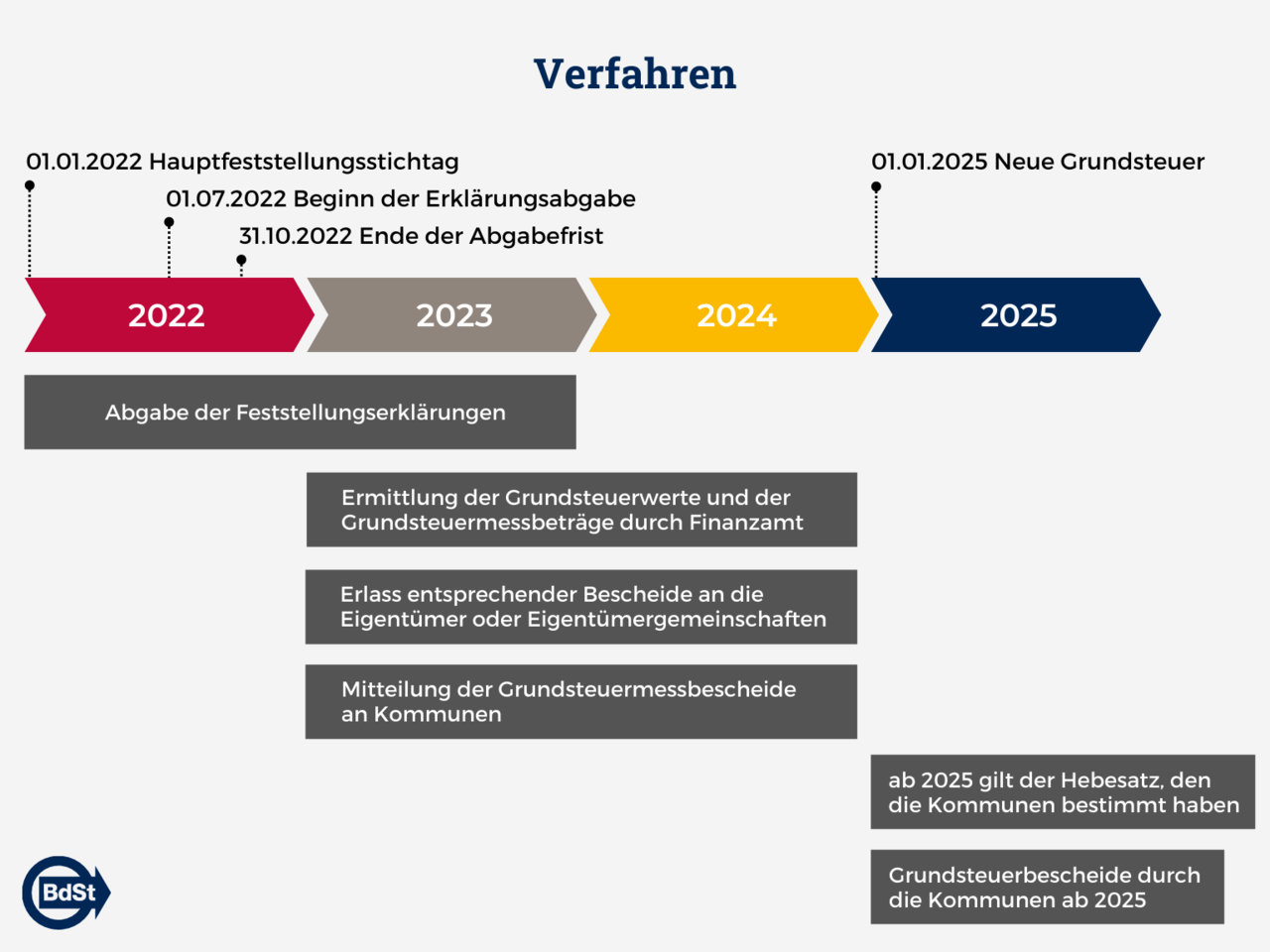

Die Grundsteuer zählt zu den wichtigsten Einnahmequellen der Städte und Gemeinden. Mit ihr werden unter anderem Schulen, Kindergärten, Büchereien sowie die Erhaltung und der Ausbau der Infrastruktur finanziert. Sie ist von den Eigentümerinnen und Eigentümern von Grundbesitz (Grundstücke, Eigentumswohnungen und Betriebe der Land- und Forstwirtschaft) jährlich zu zahlen. Zum 1. Januar 2025 wird die Grundsteuer deutschlandweit neu festgesetzt.

Ab dem 1. Juli 2022 müssen dafür alle Eigentümer für ihre Grundstücke oder Grundstücksanteile eine Erklärung zur Feststellung der Grundsteuerwerte abgeben. Die Erklärungen müssen bis Ende Januar 2023 beim Finanzamt eingegangen sein.

Einzelne Bundesländer verschicken an Eigentümer, die früh ihre Erklärung abgegeben haben, bereits die ersten Wertbescheide. Wer sich gegen die steuerliche Bewertung wehren will, muss bereits gegen diesen Wertbescheid innerhalb eines Monats vorgehen.

Mehr erfahren Sie weiter unten. Wir erklären die Hintergründe und das Verfahren.

Berechnung der Grundsteuer nach Bundesländern

Wie der Grundsteuerwert nach den verschiedenen Modellen ermittelt wird, das finden Sie in diesem Abschnitt. Mit unserem Grundsteuerrechner können Sie diese sofort ermitteln.

Wenn Sie detaillierte Darstellungen der Grundsteuer für Ihr Bundesland suchen, finden Sie diese unter grundsteuerreform.de.

Bundesmodell

Die Länder Berlin, Brandenburg, Bremen, Mecklenburg-Vorpommern, Nordrhein-Westfalen, Rheinland-Pfalz, Sachsen-Anhalt, Schleswig-Holstein und Thüringen verwenden das Bundesmodell.

Für Wohnimmobilien gilt ein vereinfachtes Ertragswertverfahren. Dazu zählen Ein- und Zweifamilienhäuser sowie Wohnungseigentum. Die möglichen Mieten werden nach Mietniveaustufen ermittelt. Jede Gemeinde wurde dafür in eine Stufe eingruppiert. Für die Erklärung benötigt man: Baujahr, Grundfläche, Wohnfläche, Bodenrichtwert und Mietniveaustufe.

Für gemischte oder gewerblich genutzte Grundstücke kommt ein vereinfachtes Sachwertverfahren. Hier werden die Herstellungskosten fiktiv ermittelt.

Für unbebaute Grundstücke wird lediglich der Bodenrichtwert angesetzt. Auf den so ermittelten Grundsteuerwert wird die Steuermesszahl mit 0,31 Promille angewendet.

Informationen der Ihrer jeweiligen Landesverbände können Sie aus dieser Liste aufrufen:

Baden-Württemberg

Der Grundsteuerwert ergibt sich aus dem Bodenrichtwert. Bebauungen werden nicht berücksichtigt. Die Steuermesszahl für Grundstücke beträgt 1,3 Promille. Für Betriebe der Land- und Forstwirtschaft beträgt die Steuermesszahl hingegen 0,55 Promille. Für Grundstücke mit überwiegender Nutzung zu Wohnzwecken wird ein Abschlag auf die Steuermesszahl von 30 Prozent gewährt.

Der Landesverband Baden-Württemberg informiert zur Grundsteuer hier.

Bayern

Es gilt ein reines Flächenmodell. Maßgeblich ist die Grundstücks- und Gebäudefläche, welche mit in Bayern geltenden Äquivalenzzahlen multipliziert werden. Die beschlossenen Äquivalenzzahlen betragen für Gebäudeflächen stets 0,50 €/qm und für Grund und Boden 0,04 €/qm. Es gelten verschiedene Reduzierungen. Der daraus ergebende Äquivalenzbetrag wird mit einer Grundsteuermesszahl multipliziert.

Hamburg

Hier gilt ein Flächen-Lage-Modell. Die Grundstücksfläche wird mit den in Hamburg geltenden Äquivalenzziffern in Höhe von 0,04 €/qm für Grund und Boden und die Gebäudefläche mit 0,50 €/qm multipliziert. Es erfolgt eine weitere Anpassung der Grundsteuermesszahl durch die Einteilung in normale und gute Wohnlagen.

Der Landesverband Hamburg informiert zur Grundsteuer hier.

Hessen

In Hessen gilt ein Flächen-Faktor Modell. Neben der Grundstücksgröße und dem Verhältnis von Wohn-/Nutzfläche spielt ebenfalls die Lage unter Berücksichtigung der Bodenrichtwerte eine Rolle. Die Grundstücksfläche wird mit 0,04 €/qm für Grund und Boden sowie die Wohnfläche des Gebäudeanteils mit 0,50 €/qm bewertet. Garagen bleiben bis zu einer Größe von 100 qm außer Ansatz. Für die Wohnnutzung können Abschläge auf die Steuermesszahl um 30 Prozent vorgenommen werden.

Der Landesverband Hessen informiert zur Grundsteuer hier.

Niedersachsen

Künftig soll die niedersächsische Grundsteuer mittels eines Flächen-Lage-Modells anhand der Fläche, ergänzt um eine Lage-Komponente, berechnet werden. Die in Niedersachsen geltenden Äquivalenzzahlen betragen 0,04 €/qm für Grund und Boden sowie für Gebäudeflächen 0,50 €/qm. Die Fläche wird mit der Äquivalenzzahl multipliziert. Hinzu kommt anschließend noch ein Lagefaktor.

Saarland

Es gilt das Bundesmodell. Aber bei den Steuermesszahlen wird eine Differenzierung nach Grundstücksarten vorgenommen, sodass Wohnen mit 0,34 Promille und Gewerbe mit 0,64 Promille den Grundsteuermessbetrag beeinflussen. Weiterhin wendet das Saarland für unbebaute Grundstücke eine Steuermesszahl in Höhe von 0,64 Promille an.

Sachsen

Hier gilt ein angelehntes Bundesmodell. Für Geschäftsgrundstücke liegt die Steuermesszahl bei 0,72 Promille. Bei Wohngrundstücken sowie unbebauten Grundstücken liegt die Steuermesszahl im Gegensatz zum Bundesmodell bei 0,36 Promille.

Fristende bei Grundsteuererklärungen

Am 31. Januar 2023 endete die Frist zur Abgabe der Grundsteuerwert-Erklärung. Was kommt ggf. auf den Betroffenen zu, der diese Frist versäumt hat?

Die Finanzämter werden voraussichtlich mit Erinnerungsschreiben eine neue Frist zur Abgabe setzen, müssen das aber nicht. Die meisten Bundesländer haben dies aber angekündigt.

Wenn diese Frist auch abgelaufen ist drohen:

- Verspätungszuschlag von mind. 25 Euro pro angefangenem Verspätungsmonat. Bei der Grundsteuererklärung gilt die Besonderheit, dass der Verspätungszuschlag nicht zwingend festzusetzen ist. Dennoch können Finanzämter nach ihrem Ermessen davon Gebrauch machen.

- Zwangsgeldandrohung und -festsetzung, die Höhe liegt im Ermessen des Finanzamts.

- Schätzung durch das Finanzamt, die regelmäßig zu Ungunsten des Steuerpflichtigen erfolgt.

- Steuerstrafrechtliche Konsequenzen. Auch nach einer Schätzung, die in der Regel mit einer neuen Frist verbunden wird, bleibt die Pflicht zur Abgabe der Erklärung bestehen.

Musterprozesse: Ziel ist eine höchstrichterliche Entscheidung

In Berlin und Rheinland-Pfalz wurden jetzt die ersten von uns begleiteten Klagen bei den Finanzgerichten eingereicht. Sobald die Aktenzeichen beim Finanzgericht Berlin-Brandenburg bzw. beim Finanzgericht Rheinland-Pfalz vorliegen, teilen wir dies umgehend mit.

Die Klagen richten sich gegen die Bescheide über die Feststellung des Grundsteuerwertes zum 1. Januar 2022 nach dem Bundesmodell. Die neue Bewertung war notwendig geworden, weil das Bundesverfassungsgericht die bisher geltende Bewertung für die Grundsteuer als verfassungswidrig erklärt und den Gesetzgeber aufgefordert hat, ein neues Bewertungsverfahren zu schaffen. Ab Januar 2025 sollen die Kommunen die neue Grundsteuer aufgrund der Bescheide über den Grundsteuerwert und die darauf festgesetzten Grundsteuermessbeträge erheben. Hier finden Sie aktuelle Informationen zu diesen Verfahren.

In Baden-Württemberg liegen bereits finanzgerichtliche Musterverfahren vor. Hier erfahren Sie mehr, was das für Eigenheimbesitzer in Baden-Württemberg bedeutet.

Schließlich war offensichtlich, dass die neue Grundsteuer so nicht funktioniert und am Ende zu deutlichen Mehrbelastungen führt!

Rechtsgutachten bestätigt Verfassungswidrigkeit des Bundesmodells

Die geplanten Klagen gründen auf dem Gutachten von Professor Dr. Gregor Kirchhof, das wir gemeinsam mit Haus & Grund Deutschland in Auftrag gegeben hatten. Der Verfassungsrechtler kommt zu dem Ergebnis: Das Bundesmodell ist verfassungswidrig! Demnach geht das Grundsteuergesetz des Bundes in zehn Schritten einen steuerlichen Sonderweg, der das Grundgesetz verletzt.

Deshalb lautet unser Appell: Die elf Bundesländer, die das verfassungswidrige Bundesgesetz anwenden, müssen jetzt die Zeit bis zum Jahr 2025, in dem die neue Grundsteuer zum ersten Mal erhoben wird, nutzen: Es braucht verfassungskonforme Grundsteuergesetze, um eine Fülle an verfassungswidrigen Steuereingriffen zu verhindern und die Finanzen der Gemeinden, die die Grundsteuereinnahmen erhalten, zu sichern! Die Länder sollten sich für ein Grundsteuersystem der Länder Bayern, Hamburg, Hessen oder Niedersachsen entscheiden. Die notwendigen Daten sind vorhanden, der Vollzug ist weitgehend vorbereitet. Das zu komplizierte und intransparente Bundesgesetz würde durch klare und einfach anzuwendende Landesgesetze ersetzt. Alle Betroffenen würden dann deutlich entlastet – die Finanzverwaltung, die Gerichte, die Steuerberater und die Steuerzahler.

Von der kompletten Veröffentlichung des Gutachtens auf der Homepage sehen wir ab. Denn: Wir benötigen das Gutachten für die Klageschrift im Rahmen unserer Musterverfahren. Mitglieder können sich gern an ihren Landesverband wenden können und unter Angabe ihrer Mitgliedsnummer das entsprechende Gutachten und die ausführliche Einspruchsbegründung erhalten.

Sobald ein höchstrichterliches Aktenzeichen vorliegt, ist die Finanzverwaltung dazu gezwungen, alle Einspruchsverfahren, die sich darauf berufen, ruhen zu lassen – bis zu einer Entscheidung des Bundesverfassungsgerichts.

Einspruch gegen Grundsteuerwertbescheide erheben

Einzelne Finanzämter in einigen Bundesländern verschicken an Eigentümer, die früh ihre Erklärung abgegeben haben, bereits die ersten Bescheide über die Grundsteuerwerte. In den nächsten Wochen wird der Versand der Bescheide zunehmen.

Wer sich gegen die steuerliche Bewertung wehren will, muss bereits gegen diesen Wertbescheid innerhalb eines Monats vorgehen.

Wehren können Sie sich mit einem Einspruch. Dieser kann kostenfrei vom Eigentümer selbst beim Finanzamt eingelegt werden. Das Einspruchsschreiben muss an das zuständige Finanzamt gerichtet werden und folgende Angaben enthalten:

- Person des den Einspruch einlegenden Eigentümers

- genaue Bezeichnung, gegen welchen Bescheid der Einspruch eingelegt wird (Datum, Aktenzeichen, Art des Bescheids)

- klare Erkennbarkeit als „Einspruch“

Eine Begründung kann nachgereicht werden. Das sollte im Einspruchsschreiben auch bereits angekündigt werden und dann auch zeitnah erfolgen. Gründe können sein, dass Werte nicht richtig übernommen wurden und die Berechnung daher zu hoch oder zu niedrig ist. Auch die Zuordnung von Anteilen oder Grundstücken könnte fehlerhaft sein. Die Berechnung des Wertes sollte sich dem Bescheid entnehmen lassen.

Kostenpflichtig wird es erst, wenn es zur Klage vor dem Finanzgericht kommt. Dies ist erst möglich, wenn der Einspruch vom Finanzamt zurückgewiesen wird.

Ein Muster für einen generellen Einspruch finden Sie bei unseren Musterbriefen: https://www.steuerzahler.de/musterbriefe/

Auf unserer Homepage findet sich ein Musterbrief für einen Einspruch mit Begründung. Zudem findet sich ein Merkblatt dazu. Link zur Seite