Landesbeilage Schleswig-Holstein Dezember 2021

Sachsen-Anhalt Report Dezember 2021

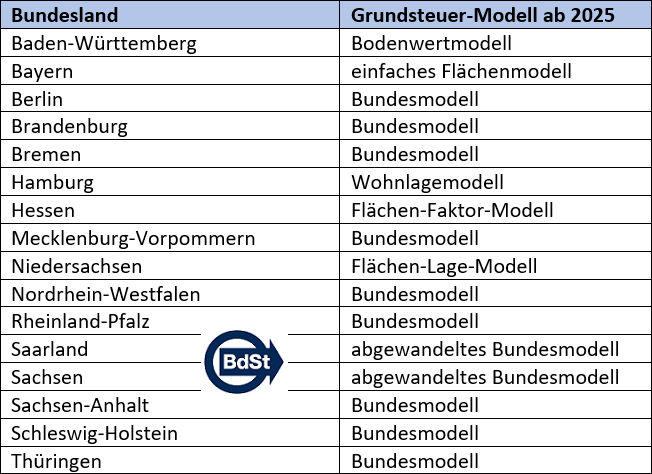

Grundsteuer-Reform: Modelle der Bundesländer

Bundesweit acht verschiedene Modelle

Die Grundsteuer muss reformiert werden, entschied das Bundesverfassungsgericht. Wie unterschiedlich Bund und Länder damit umgehen, zeigt sich in der Vielzahl der Reformmodelle. Neun Länder haben sich für das Bundesmodell, dem „Scholz-Modell“, entschieden. Die übrigen sieben Bundesländer gehen eigene Wege. Vor- und Nachteile der einzelnen Modelle stellt der BdSt vor.

Am 10. April 2018 erklärte das Bundesverfassungsgericht die Einheitswerte für verfassungswidrig. Hauptgrund für diese Entscheidung war, dass die Einheitswerte in den alten Bundesländern aus 1964 stammen, in den neuen Bundesländern sogar noch älter sind – nämlich auf 1935 datieren. Diese alten Werte bilden, so das höchste deutsche Gericht, die heutigen Wertverhältnisse nicht mehr hinreichend ab. Für eine Musterimmobilie, die das Deutsche Steuerzahlerinstitut DSi für seine Wohnnebenkosten-Vergleiche nutzt, ergeben sich bspw. folgende Einheitswerte:

- Berlin (Ost): 8.912 Euro

- Magdeburg: 9.970 Euro

- Mainz: 24.040 Euro

- München: 26.743 Euro

- Berlin (West): 36.717 Euro

- Wiesbaden: 37.534 Euro

(Berechnungsbeispiel für zweigeschossiges Einfamilienhaus, 120 m² Wohnfläche, 300 m² Grundstück, Garage, städtische Randlage, Baujahr 2016; eigene Berechnungen.)

Die kleine Beispiel-Übersicht verdeutlicht die Aussage des Bundesverfassungsgerichts, die Einheitswerte würden die Wertverhältnisse nicht mehr widerspiegeln: Hauspreise sind heutzutage in München um ein Vielfaches höher als in Mainz; Wiesbaden ist nicht mehr 50 Prozent teurer als Mainz – und die enorme Diskrepanz zwischen dem Ostteil von Berlin und seinem Westteil bilden die heutigen Kaufpreise längst nicht mehr ab.

Einheitswerte nur noch für Grundsteuer

Bis es zu der Grundsteuerreform kam, war es ein langer Weg. Dabei war klar, dass die Einheitswerte der Knackpunkt sind. Zum einen, weil die Erhebung dieser Werte hochbürokratisch, aufwendig und entsprechend teuer war – deshalb kam es ja nur in den 1960er Jahren zu einer einzigen Hauptfeststellung. Der anschließende sechsjährige Turnus wurde nicht einmal begonnen. So veralteten die Einheitswerte über die Jahre und ihre Verhältnisse untereinander verzerrten sich immer mehr.

Zum anderen weil diese ganze Bürokratie nur noch für die Grundsteuer erforderlich war. Einst wurden mit den Einheitswerten auch die Vermögens-, Erbschaft- und Schenkung- sowie die Gewerbekapitalsteuer bemessen. Für die Erbschaft- und Schenkungsteuer werden Einheitswerte bereits seit 1996 nicht mehr genutzt; die Vermögensteuer ist aufgrund der Einheitswerte seit 1997 ausgesetzt. Seit 1998 gibt es die Gewerbekapitalsteuer nicht mehr. Somit ist der Einheitswert nur noch für die Grundsteuer bedeutend, wodurch seine ursprüngliche Idee, einen einheitlichen Wert für einen besteuerten Gegenstand für mehrere Steuern abzubilden, verloren ging.

Berechnung der Grundsteuer

Die Grundsteuer ist das Produkt aus dem Einheitswert, der Grundsteuermesszahl und dem kommunalen Hebesatz. Die Grundsteuermesszahl ist abhängig vom Gebäudetyp (Einfamilienhaus, Zweifamilienhaus, Mehrfamilienhaus), vom Bundesland (um die niedrigeren Einheitswerte auszugleichen, sind die Grundsteuermesszahlen in den neuen Bundesländern höher als in den alten Ländern) sowie vom Einheitswert.

Durch die Reform ändert sich die genannte Formel oberflächlich kaum:

Grundsteuer = Grundsteuerwert x Grundsteuermesszahl x Hebesatz

Jedoch berechnet sich der Grundsteuerwert anders als der Einheitswert, die Grundsteuermesszahlen sinken und die meisten Kommunen werden ihre Hebesätze anpassen. Was bleibt ist, dass der Grundsteuerwert wie bislang der Einheitswert vor allem das Verhältnis der Grundsteuerzahler untereinander bestimmen. Denn letztlich legen die kommunalen Hebesätze die Steuerhöhe fest. Daher kann die Grundsteuer auf eine Villa in einer Stadt mit einem niedrigen Hebesatz günstiger sein als die Grundsteuer für eine Etagenwohnung in einer Stadt mit hohem Hebesatz. Zudem ist mit der neuen Grundsteuer ein politisches Versprechen verbunden: eine aufkommensneutrale Reform. Soll heißen, dass die Gesamteinnahmen einer Kommune aus der Grundsteuer vor und nach der Reform in etwa gleich hoch sind. Ob die Städte und Gemeinden sich an dieses Versprechen der Bundes- und Landespolitiker halten, steht allerdings in den Sternen.

Verschiedene Reformmodelle

Obwohl die Einheitswerte ihre Kernidee verloren hatten und obwohl sie hochbürokratisch festzustellen sind, hielt die Politik an ihnen fest. Eine gemeinsame Gesetzesinitiative von Bayern und Rheinland-Pfalz, ein „Kostenwertmodell“ einzuführen, scheiterte im November 2016 im Bundesrat. Den Müßiggang beendete das anfangs erwähnte Urteil des Bundesverfassungsgerichts im April 2018. Dieses brachte die Politik gehörig auf Trab: Nur bis Ende 2019 ließ es dem Gesetzgeber Zeit, die grundsteuerliche Bemessungsgrundlage neu zu regeln. Wären sich Bund und Länder bis dahin nicht einig geworden, wäre in allen Kommunen die Grundsteuer ab 2020 entfallen. Im Oktober 2019 stimmte der Bundestag den Reformgesetzen zu, im darauffolgenden November auch der Bundesrat.

Die Einigung bestand vor allem aus zwei Komponenten. Einem Bundesmodell als Standard und einer Öffnungsklausel für die Bundesländer, die lieber ein eigenes Reformmodell einführen wollen. Das Bundesmodell wird nach dem damaligen Bundesfinanzminister Olaf Scholz auch Scholz-Modell genannt. Es ist ein wertabhängiges Modell, das kompliziert zu berechnen ist und für die Verwaltung viel Aufwand verspricht. Dennoch haben sich neun Bundesländer dafür entschieden, das Bundesmodell ohne Änderung zu übernehmen, zwei weitere mit geringfügigen Änderungen. Immerhin gehen fünf Länder eigene Wege. Wege, die für Bürger, Betriebe und Verwaltung gleichermaßen einfacher zu beschreiten sind.

Zum Bundesmodell (Scholz-Modell)

Im Bundesmodell wird der Grundsteuerwert einer Wohnimmobilie durch eine Vielzahl an Variablen bestimmt. Maßgeblich für Wohngebäude ist das sogenannte Ertragswertverfahren. Im Ertragswertverfahren werden der Barwert des Reinertrags und der abgezinste Bodenwert miteinander addiert. Dabei ist der Barwert des Reinertrags abhängig vom Rohertrag, also einer kalkulatorischen Miete abzüglich der Bewirtschaftungskosten. Dabei ist die kalkulatorische Miete fiktiv, es geht nicht um eine eventuell tatsächlich bezahlte Miete. Die Miete ist abhängig vom Baujahr des Gebäudes, der Gebäudeart und der Wohnfläche sowie vom Bundesland und von der Stadt, in der das Gebäude steht. Bundesweit wurde jeder Stadt und Gemeinde eine sogenannte Mietniveaustufe zugewiesen.

Die Bewirtschaftungskosten hängen ab von der Restnutzungsdauer des Gebäudes sowie vom Liegenschaftszins. Die Restnutzungsdauer hängt vom Gebäudealter ab. Grundsätzlich wird bei Wohngebäuden von einer Nutzungsdauer von 80 Jahren ausgegangen. Durch Sanierungen kann diese verlängert werden. Der Liegenschaftszins ist für jede Gebäudeart im Gesetz festgelegt und zudem vom Bodenrichtwert abhängig. Schließlich wird der so ermittelte Wert mit einem Vervielfältiger multipliziert, der abermals von der Restnutzungsdauer und vom Liegenschaftszins abhängig ist.

Als zweiter Summand des Grundsteuerwerts muss der abgezinste Bodenwert berechnet werden. Dieser ist abhängig vom Bodenrichtwert, der mit der gewichteten Grundstücksgröße multipliziert wird. Die Gewichtung erfolgt anhand der eigentlichen Grundstücksgröße, der ein Umrechnungsfaktor zugeordnet wurde. Die Abzinsung wiederum ist von der Restnutzungsdauer des Gebäudes sowie von dessen Liegenschaftszins abhängig.

Alle sieben Jahre ist eine neue Hauptfeststellung (Festlegung des Grundsteuerwertes) vorgesehen, in der diese Rechnung wiederholt wird.

Im Bundesmodell sind die Grundsteuermesszahlen auf etwa ein Zehntel ihrer bisherigen Werte (2,6-3,5 Promille) gesunken, um den – im Vergleich zu den Einheitswerten – stark gestiegenen Grundsteuerwert etwas auszugleichen. Für Wohngrundstücke und unbebaute Grundstücke beträgt die künftige Steuermesszahl 0,31 Promille. Unter bestimmten Voraussetzungen kann die Steuermesszahl um ein Viertel sinken, z. B. bei Sozialwohnungen oder genossenschaftlichen Wohnungsbau.

Städte und Gemeinden können per Satzung eine Grundsteuer C auf unbebaute, aber bebaubare Grundstücke einführen. Gemeint ist damit ein höherer Hebesatz auf diese Grundstücke. So soll Bauland aktiviert werden.

Bewertung des Bundesmodells

- Komplizierte Berechnungsweise, viele Angaben nötig

- Für Bürger kaum nachvollziehbar

- Entsprechend hoher bürokratischer Aufwand

- Steigende Bodenrichtwerte führen ceteris paribus zu steigenden Grundsteuerwerten nach jeder Hauptfeststellung. Der BdSt kritisiert dies als SteuererhöhungsAutomatismus

- Bodenrichtwerte sind für die Grundsteuer ungeeignet

- Bezahlbares Wohnen wird durch Bundesmodell nicht erreicht

- Grundsteuer C funktionierte bereits in den 1960er Jahren nicht

- Gutachten hält das Bundesmodell für verfassungswidrig

Baden-Württembergisches Bodenwertmodell

In Baden-Württemberg wird die künftige Grundsteuer B nach einem „modifizierten Bodenwertmodell“ berechnet. Dabei ist der Grundsteuerwert das Produkt aus Bodenrichtwert und Grundstücksgröße. Die Modifizierung erfolgt im zweiten Schritt, wenn der ermittelte Bodenwert mit der Grundsteuermesszahl multipliziert wird. Die Grundsteuermesszahl ist nämlich – im Vergleich zum Bundesmodell – geändert, es erfolgen Abschläge für Wohngrundstücke, für sozialen Wohnungsbau und für Kulturdenkmäler. Auf dieses Produkt wird der kommunale Hebesatz angewendet.

Baden-Württemberg erlaubt es seinen Kommunen, eine Grundsteuer C einzuführen.

Bewertung des Bodenwertmodells

- Theoretisch einfacher zu berechnen als Bundesmodell, aber:

- BadenWürttemberg hat bislang nur für einen kleinen Teil der Grundstücke Bodenrichtwerte vorliegen

- Es drohen regelmäßige Steuererhöhungen, wenn die Bodenrichtwerte steigen und die Kommunen bei der Neufestsetzung der Hebesätze nicht mit einer Senkung dieser gegensteuern

- Bodenrichtwerte sind für die Grundsteuer ungeeignet

- Die Gebäude bleiben bei der Bewertung des Grundvermögens unberücksichtigt. Dies führt zu großen Verwerfungen

- Mutmaßlich verfassungswidrig

Bayerisches einfaches Flächenmodell

Im Reformprozess drängte die bayerische Regierung auf die Öffnungsklausel und setzte diese durch. Entsprechend verwundert es nicht, dass sie davon Gebrauch macht. Das bayerische Flächenmodell ist einfach. Es basiert auf zwei Komponenten sowie den sogenannten Äquivalenzzahlen. Die Grundstücksgröße wird mit der Grundstücks-Äquivalenzzahl von 0,04 Euro/m² multipliziert, die Gebäudefläche mit 0,50 Euro/m². Beide Produkte zusammengerechnet ergeben den Grundsteuerwert. Mit diesem werden die vom Freistaat festgelegten Grundsteuermesszahlen (Wohnfläche: 70 Prozent, sonst 100 Prozent) multipliziert, anschließend auch der kommunale Hebesatz.

Bewertung des einfachen Flächenmodells

- einfach zu berechnen, kein anderes Modell ist einfacher

- Nicht wertabhängig. Daher sind keine regelmäßigen Hauptfeststellungen erforderlich

- Entsprechend geringe Bürokratie und geringer Verwaltungsaufwand

- Steuererhöhungen müssen demokratisch durch die zuständigen Gremien beschlossen werden, keine versteckten Steuererhöhungen

- Vergünstigung von Wohnraum im Vergleich mit anderen Gebäudeflächen

Hamburgisches Wohnlagemodell

Ausgerechnet Hamburg hat das nach seinem früheren Ersten Bürgermeister Olaf Scholz benannte Bundesmodell abgelehnt. Die Gründe, u. a.: schwer administrierbar und verfassungsrechtlich bedenklich. Zudem hat auch Hamburg erkannt, dass mit den stetig steigenden Bodenwerten die Grundsteuer nach jeder Hauptfeststellung automatisch erhöht wird.

Im Kern entspricht das Hamburgische Modell dem einfachen Flächenmodell Bayerns. Es basiert auf demselben Grundsteuerwert, es hat dieselben Äquivalenzzahlen für die Grundstücks- und Gebäudefläche wie Bayern. Darauf werden die Grundsteuermesszahlen angewendet. Wie in Bayern werden die Wohnflächen begünstigt, zusätzlich wird die Lage berücksichtigt. Die Grundsteuermesszahlen normaler Wohnlagen werden im Vergleich zu guten Wohnlagen um ein Viertel ermäßigt, wodurch die zu zahlende Grundsteuer um ein Viertel sinkt. Etwa ein Drittel aller Hamburger Wohneinheiten sind in eine gute Lage eingestuft. Weitere Vergünstigungen über die Steuermesszahl sind für Sozialwohnungen und Denkmäler vorgesehen.

Zudem ist die Grundlage geschaffen für eine Grundsteuer C.

Bewertung des Wohnlagemodells

- Einfach zu berechnen

- Nicht wertabhängig. Daher grundsätzlich keine zweite Hauptfeststellung erforderlich, sondern nur, wenn die Wohnlagen-Einstufung sich geändert hat

- Vergünstigungen für Wohnen, für Sozialwohnungen und für Denkmäler sind nebeneinander möglich

Hessisches Flächen-Faktor-Modell

Niedersächsisches Flächen-Lage-Modell

Ein- und dasselbe Modell ist in Hessen und Niedersachsen unterschiedlich benannt. Wie in Bayern und Hamburg werden auch in Hessen und Niedersachsen zunächst die Beträge aus Grundstücksfläche x 0,04 Euro/m² und Gebäudefläche x 0,50 Euro/m² addiert. Diese Summe wird mit dem sogenannten „Lage-Faktor“ multipliziert. Der Lage-Faktor beschreibt das Verhältnis zwischen dem Bodenrichtwert des zu bewertenden Grundstücks und dem durchschnittlichen Bodenrichtwert in der Gemeinde, potenziert mit dem Exponenten 0,3. Der Exponent bewirkt eine angemessene Dämpfung des Faktors. Im Ergebnis entsteht also ein moderater Zuschlag für „gute“ Lagen bzw. ein Abschlag für nicht so gute Lagen innerhalb der jeweiligen Kommune.

Beispiel: Ein doppelt so hoher Bodenrichtwert im Vergleich zum Durchschnitt der betrachteten Stadt führt zu einem Zuschlag von 23 Prozent. Der Lage-Faktor beträgt in diesem Fall nämlich 20,3 = 1,2311.

In Hessen und Niedersachsen werden die Grundsteuermesszahlen – abermals wie in Bayern und Hamburg – nach Wohnfläche (70 Prozent) sowie Gebäude- und Grundstücksflächen (100 Prozent) unterschieden.

Auch in Hessen und Niedersachsen können Kommunen eine Grundsteuer C einführen.

Bewertung des Flächen-Lage-Modells/Flächen-Faktor-Modells

- Einfach zu berechnen

- Durch Einbeziehung des Bodenrichtwerts sind regelmäßige Grundsteuer-Änderungen zu erwarten

- Faktor und Bodenrichtwerte erhöhen Verwaltungsaufwand im Vergleich zum bayerischen einfachen Flächenmodell

Saarland und Sachsen wandeln Bundesmodell ab

Das Saarland und der Freistaat Sachsen übernehmen das Bundesmodell mit Ausnahme der Grundsteuermesszahlen. Die Grundsteuermesszahlen für Wohngrundstücke werden im Vergleich zum Bundesmodell gesenkt, so dass Wohnen relativ zu den übrigen Grundstücksnutzungen (z. B. Gewerbe, Mischnutzung) vergünstigt wird.

Im Saarland betragen die künftigen Grundsteuermesszahlungen für Wohngebäude 0,34 Promille, jedoch für unbebaute Grundstücke und Geschäftsgrundstücke 0,64 Promille. So werden Wohngrundstücke gegenüber den übrigen Grundstücksarten grundsteuerlich begünstigt.

In Sachsen werden Wohngrundstücke und unbebaute Grundstücke mit 0,36 Promille bemessen, Geschäftsgrundstücke mit 0,72 Promille. Damit werden auch in Sachsen Wohngrundstücke gegenüber anderen Grundstücken steuerlich bessergestellt.

Bewertung des abgewandelten Bundesmodells

- Grundsätzliche Fehler des Bundesmodells werden übernommen, insbesondere die komplizierte Berechnung, der Verwaltungsaufwand und die turnusgemäß zu erwartenden Steuererhöhungen bei jeder Hauptfeststellung

- Im Vergleich zum Bundesmodell sinkt die Grundsteuer für Wohneinheiten. Dies wird nur dann bedeutsam, wenn es vor Ort verhältnismäßig viele andere Grundstücksarten gibt. Die Bemessung berechnet nämlich nur die Verhältnisse zwischen den Grundsteuerzahlern einer Stadt bzw. Gemeinde, die tatsächliche Höhe der Grundsteuer wird erst durch den Hebesatz bestimmt.

Die nächsten Reformschritte

Nachdem sich die Bundesländer weitgehend auf ihre jeweiligen Modelle geeinigt haben, wird die bundesweit erste Hauptfeststellung im Jahr 2022 vollzogen. Dabei werden die Grundsteuerwerte zum Stichtag 1. Januar 2022 festgesetzt. Voraussichtlich ab Juli 2022 stehen die Formulare zur Abgabe der Grundsteuererklärung zur Verfügung. Diese sogenannte Feststellungserklärung muss bis zum 31. Oktober 2022 bei dem zuständigen Finanzamt eingereicht werden.

Mit Ablauf des 31. Dezembers 2024 werden die Einheitswerte endgültig Geschichte sein. Ab 1. Januar 2025 gelten die neuen Grundsteuerwerte als Bemessungsgrundlage sowie die neuen Grundsteuermesszahlen und kommunalen Hebesätze. Die neue Grundsteuer wird erstmals für 2025 bezahlt werden.